Американские горки на рынке высокодоходных облигаций за последние 20 лет

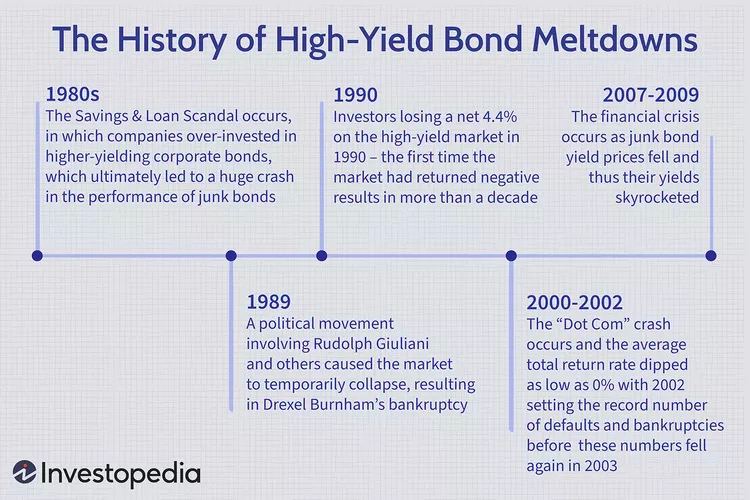

Рынок высокодоходных (HY) облигаций США, также известный как рынок мусорных облигаций за последние 20 лет прошел несколько взлетов и падений. От экономических спадов до периодов роста, рынок HY облигаций США был под влиянием различных факторов, которые повлияли на настроения инвесторов и их желание брать на себя риски.

Понимание этих связей в этом рынке критически важно для инвесторов, регулирующих органов и участников рынка, чтобы принимать обоснованные решения и успешно ориентироваться в динамике важного сегмента облигационного рынка.

1."Пузырь доткомов" и кредитная экспансия (конец 1990-х годов)

В конце 1990-х годов рынок HY облигаций США испытал всплеск выпусков, поскольку компании искали финансирование для технологических проектов. Расцвет индустрии доткомов привел к увеличению кредитной экспансии, инвесторы проявили интерес к высокорисковым, высокодоходным долговым обязательствам.

2.Мировой финансовый кризис (2008-2009 годы)

Рынок HY облигаций США столкнулся с серьезным спадом во время мирового финансового кризиса. Последствия обвала рынка недвижимости и заморозки кредитных рынков привели к росту дефолтов и отвращению к риску у инвесторов. Многие эмитенты, особенно в секторах недвижимости и финансов, столкнулись с серьезными проблемами при выплате долговых обязательств.

3.Посткризисное восстановление и низкий уровень процентных ставок (2010-2019 годы)

После мирового финансового кризиса рынок HY облигаций США начал свое восстановление. Политика низких процентных ставок со стороны Федеральной резервной системы США стимулировала спрос на высокодоходные облигации, поскольку инвесторы искали более высокую доходность, чем в скучных казначейских облигациях.

Рынок HY облигаций привлекал внимание как институциональных, так и розничных инвесторов, поскольку они стремились диверсифицировать свои портфели и увеличить доходность.

4.Пандемия COVID-19 и реакция рынка (2020 год)

В 2020 году пандемия COVID19 вызвала сильное падение рынка HY облигаций США. Экономический спад, связанный с ограничениями и закрытием бизнеса, привел к росту дефолтов и повышенной неопределенности на рынке. Инвесторы столкнулись с резким ростом риска при отсутствии покупателей, то есть снижением ликвидности. Благодаря мерам поддержки со стороны центральных банков и фискальным стимулам, рынок постепенно восстановился.

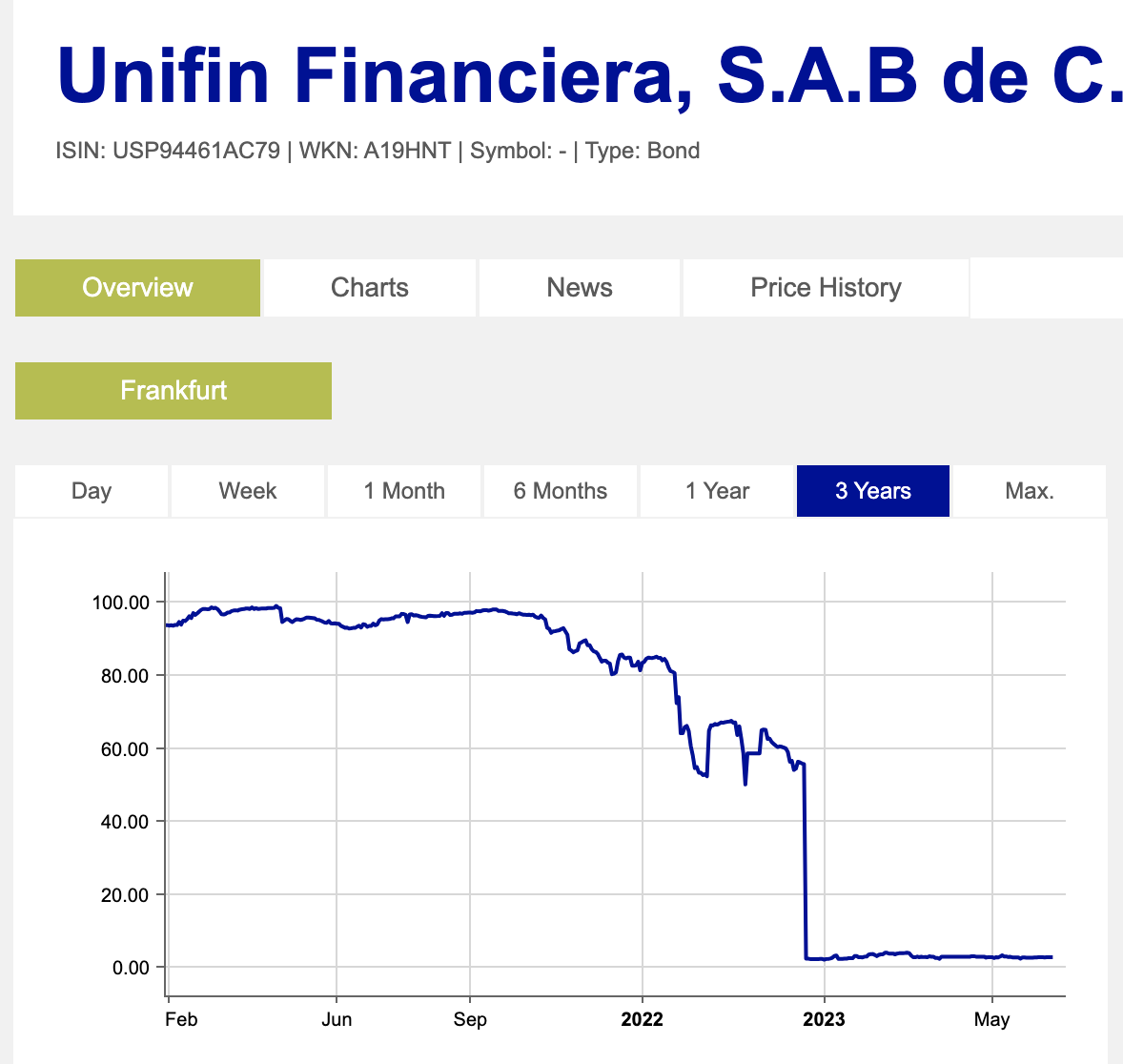

Помните, как за 2% в долларах стояла очередь, а 6% давали уже совсем неприличные эмитенты, некоторые из которых в 2022 году встретили свой конец дефолт?

Что же сейчас?

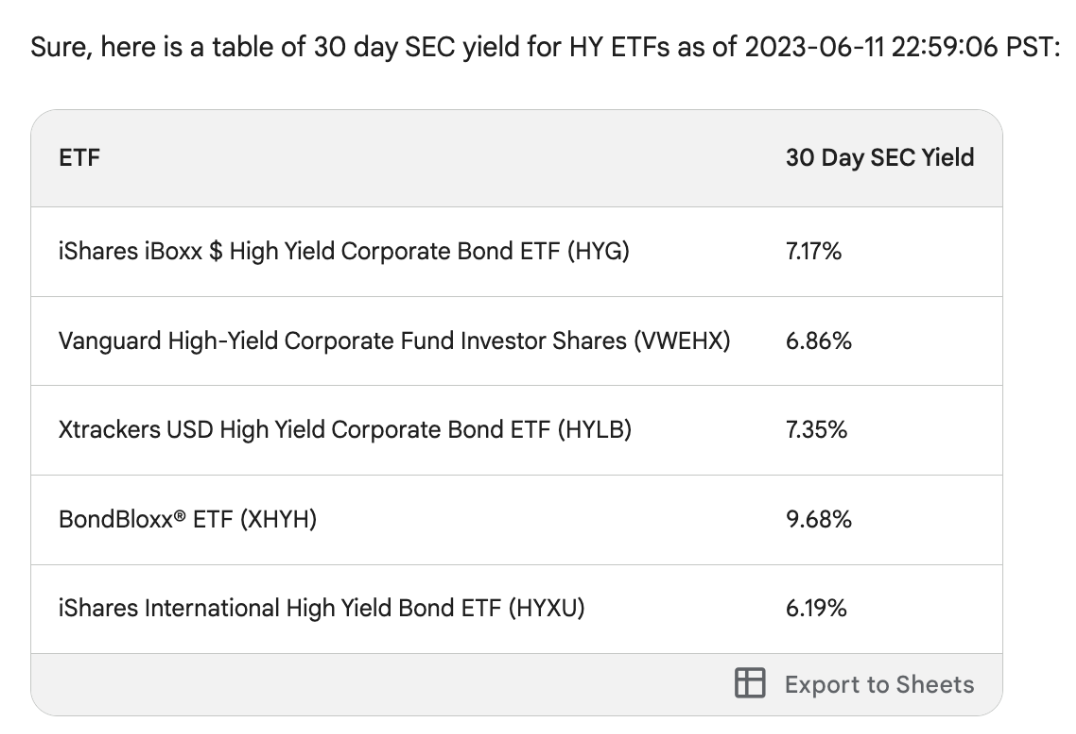

Вот такие доходности предлагает рынок высокодоходных облигаций, от 6.19% до экстремальных 9.68%:

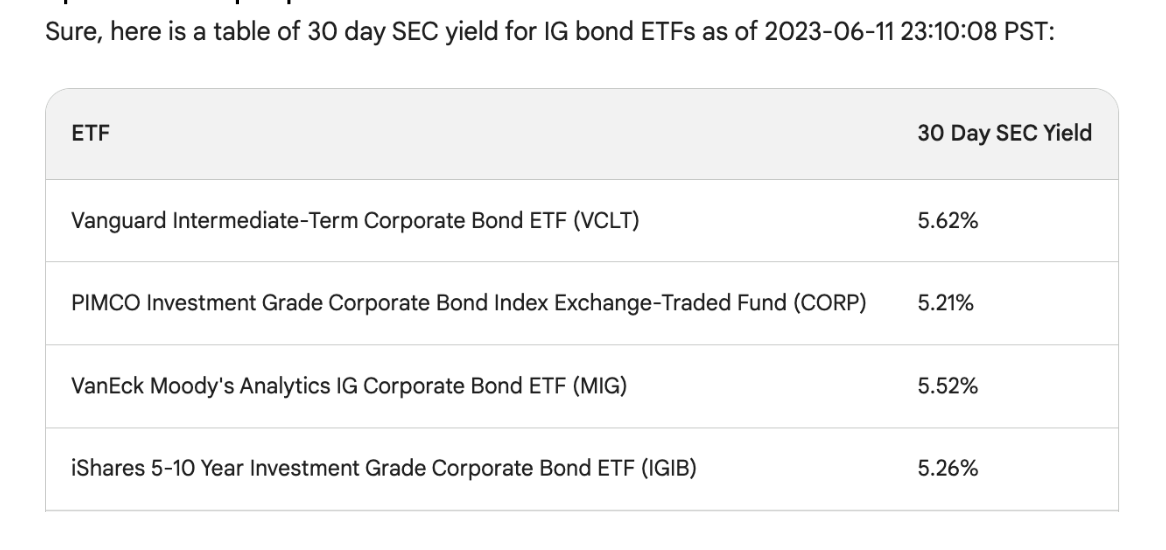

Сравним с корпоративными:

C учетом того, что разница aka спред между доходностью облигаций высокого качества (HY) и инвестиционного уровня (IG) обычно составляет около 300-350 базисных пунктов (bps), налицо явная неэффективность. То есть, высокодоходная облигация с доходностью 7% обычно сопоставима с доходностью облигации инвестиционного уровня в диапазоне 4%, а мы видим доходность "корпоратов" в районе 5-5.5%.

В сравнении с кривой трежерис еще забавнее - кажется, что рынок не верит в каскад дефолтов и уже живет снижением ставки. Ибо риски дать взаймы серьезному мировому бизнесу по экспорту зеленых бумаг и сети казино и отелей несравнимы, как показал Covid-19.

Почему спреды между HY и IG могут расширяться?

1.Рецессия в экономике

Инвесторы становятся более риск-ориентированными и требуют более высоких доходностей за более рискованные активы, такие как высокодоходные облигации. Это может привести к расширению разницы между доходностями HY и IG.

2.Рост процентных ставок

При повышении процентных ставок падает стоимость всех облигаций и одновременно растет доходность новых выпусков облигаций. Это может привести к расширению спреда между HY и IG, так как высокодоходные облигации обычно более чувствительны к изменениям процентных ставок, чем облигации инвестиционного рейтинга.

3.Сентимент

Настроение инвесторов могут сыграть роль в расширении спреда между доходностями HY и IG. Когда инвесторы испытывают страх, они обычно требуют более высоких доходностей за все активы, включая высокодоходные облигации.

А почему сейчас эйфория и спреды сужены?

1.Ожидание экономического роста или "мягкой посадки"

И инвесторы оптимистичны и согласны на более низкие доходности за более рискованные активы, такие как высокодоходные облигации. Это может привести к сужению разницы между доходностями HY и IG.

2.Снижение процентных ставок

При падении процентных ставок повышается стоимость всех облигаций. При снижении процентных ставок снижается также доходность по новым выпускам облигаций.

Это может привести к сужению разницы между доходностями HY и IG, так как доходность высокодоходных облигаций обычно более чувствительна к изменениям процентных ставок, чем доходность облигаций инвестиционного уровня.

3.Сентимент

Позитивный инвестор готов закрывать глаза и покупать любые Pepe коины.

Те, кто верят в мягкую посадку, печатный станок и легкие дешевые деньги, собирают конструкции на еще большее сужение спреда HYEM с тройным плечом в частности, остальные с интересом наблюдают со стороны.